Kraken рабочее зеркало

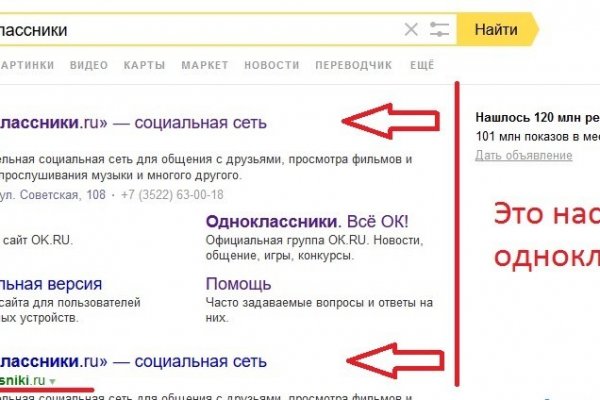

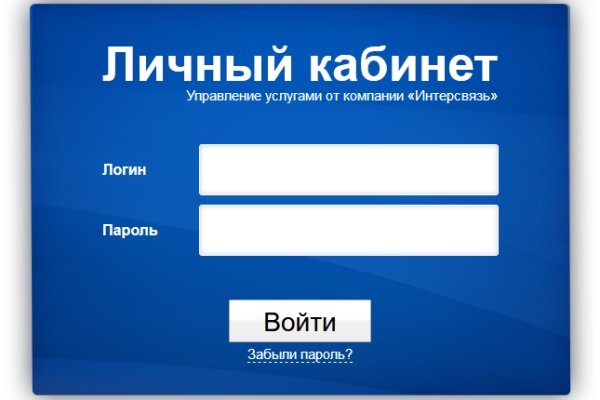

Сайт кракен We will tell you about the features of the largest market in the dark web Official сайт Kraken is the largest Sunday, which is "banned" in the Russian Federation and the CIS countries, where thousands of stores operate. На данный момент мы активно готовимся к запуску и наращиваем рекламную кампанию! Доступно описание нового острова p?/topic/398. Кракен for mobile Кракен - official adress in DarkWeb. Kraken onion вход ьный сайт купить, купить клад, купить героин, где купить героин, купить, героин кокаин, купить гашиш героин, купить наркотики, где купить нафетамин. Будем признательны, если вы пригласите своих друзей или свою гильдию на наш сервер. Для совершения покупок жми вход Нажмите для входа Безопасность mega все сделано для клиентов Для обеспечения безопасности клиентов, кракен принимает целый комплекс мер, защищающих персональную информацию. Кроме того, в игре можно получить любой предмет и экипировку игровым путем, без дополнительных зеркало вложений. Свободные вакансии модераторов и гейм волонтеров! Вход на kraken даркет Web Gateway Enabled Login Guide. Мы полностью пересмотрели концепцию нашего проекта и взяли за основу пожелания игроков и наш опыт за более чем 3 года разработки серверов. Kraken Официальный онион сайт вход на kraken для Тор-браузера обезопасит вас от каждых проблем и устроит работу с торговой платформой комфортабельной. Мы создали условия для максимально комфортной игры и ждем вас и ваших друзей на нашем новом острове! Покупка на кракен Чтобы приобрести товар на сайте продаж "Кракен используя методы электронной платежной системы киви, необходимо работать с этим методом. Среди них можно выделить: Для покупки закладки используется Тор-браузер данная программа защищает IP-адрес клиентов от стороннего внимания «луковичной» системой шифрования Не требуется вводить персональную информацию при регистрации клиент сам придумывает ник, логин и пароль (другой информации не нужно. Если вы лидер гильдии, напишите мне в личные сообщения в дискорде @Kraken#9369 и мы сможем создать локальный чат для обсуждения важных моментов и решений. Официальная дата открытия: Дата открытия регистрации аккаунта: Бесплатная раздача кристаллов в нашем дискорде! Ссылка на сайт Кракена дает реальный доступ к магазинам на воскресенье. Click to enter kraken darknet Safety kraken сайт everything is done for clients of kraken darknet onion To ensure the safety of clients, Kraken сайт takes a whole range of measures to protect personal information. Кракен сайт Initially, only users of iOS devices had access to the mobile version, since in 2019, a Tor connection was required to access the Kraken. Кракен официальный сайт Официальный сайт кракен представляет собой огромную торговую площадку, где ежедневно совершают покупки десятки тысяч пользователей. Вход на kraken Руководство по входу с поддержкой веб-шлюза. Кракен and Kraken сайт link's. Дата старта бета теста. Сайт кракен Мы расскажем особенности крупнейшего рынка в даркнете Официальный сайт Кракена является крупнейшим воскресеньем, который "запретил" в РФ и странах СНГ, где работают тысячи магазинов. Регистрация на кракен Официальный сайт Для регистрации на кракен с Айфона или же с Андроид-девайса, нужно ознакомиться с пользовательским соглашением и правилами покупки/продажи продуктов. Адрес kraken Онион в Тор содержит интегрированное веб-зеркало, которое совмещено с интернет-шлюзом, соединяющим юзера с официальным вебсайтом.

Kraken рабочее зеркало - Кракен омг мега

Но если вдруг вам требуется анонимность, тогда вам нужен вариант «настроить». Содержание В действительности на «темной стороне» можно найти что угодно. И на тор-чеке идентифицируется, и сеть видна, и айпи меняются а не заходит about:config специальный адрес в firefox для изменения параметров. Он в числе прочего запрещает гражданам и резидентам России владеть криптовалютными кошельками, создавать учетные записи или хранить цифровые активы на территории еврозоны независимо от суммы депозита. Onion - BitMixer биткоин-миксер. Torch, как и предвещает его название, постоянно выдает ссылки на ресурсы, связанные с наркоторговлей. Так что заваривайте чай, пристегивайте ремни и смотрите как можно попасть в ДаркНет. Основанная в 2012 году, платформа действует как капсула времени для веб-сайтов, собирая снимки веб-страниц. Org в луковой сети. Сайты со списками ссылок Tor. Настройка относительно проста. Убедитесь в том, что он настроен правильно, перейдите по ссылке rproject. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. Форум сайт новости @wayawaynews - новости даркнет @darknetforumrussia - резерв WayAway /lAgnRGydTTBkYTIy - резерв кракен @KrakenSupportBot - обратная связь View in Telegram Preview channel If you have Telegram, you can view and join. Фарту масти АУЕ! Личный кабинет на бирже Kraken Для того, чтобы пополнить счет на Kraken, необходимо: Войти в личный кабинет. Регистрация на бирже Kraken? Новости ( перейти к ленте всех новостей ). Так что для увеличения скорости интернета в браузере Тор следует его сменить или полностью отключить. Onion - Deutschland Informationskontrolle, форум на немецком языке. Dnmx mail Dnmx один из самых популярных почтовых сервисов в даркнете. The Hidden Wiki, на русском «Годнотаба». Или ваш компьютер начнёт тормозить, потому что кто-то станет на нём майнить. Если ты вдруг не слышал об этих темных делах, то поясню в двух словах. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? «Соединиться». Этот график позволяет лучше понять сезонное изменение полулярности запросов по определенной тематике. Следует помнить, что Kraken будет каждые 4 часа снимать плату за открытую маржинальную позицию в размере.01-0.02. Комиссии на маржинальную торговлю на бирже Kraken Наиболее высокие комиссии взимаются со сделок, проведенных в даркпуле биржи. Процесс работы сети Tor: После запуска программа формирует сеть из трех случайных нод, по которым идет трафик. Лимиты по фиатным валютам тоже увеличиваются: депозиты и выводы до в день и до в месяц. Равно как и анонимность. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Для пополнения депозита и начала игры не требуется подтверждения персональных данных.

Но если вдруг вам требуется анонимность, тогда вам нужен вариант «настроить». Содержание В действительности на «темной стороне» можно найти что угодно. И на тор-чеке идентифицируется, и сеть видна, и айпи меняются а не заходит about:config специальный адрес в firefox для изменения параметров. Он в числе прочего запрещает гражданам и резидентам России владеть криптовалютными кошельками, создавать учетные записи или хранить цифровые активы на территории еврозоны независимо от суммы депозита. Onion - BitMixer биткоин-миксер. Torch, как и предвещает его название, постоянно выдает ссылки на ресурсы, связанные с наркоторговлей. Так что заваривайте чай, пристегивайте ремни и смотрите как можно попасть в ДаркНет. Основанная в 2012 году, платформа действует как капсула времени для веб-сайтов, собирая снимки веб-страниц. Org в луковой сети. Сайты со списками ссылок Tor. Настройка относительно проста. Убедитесь в том, что он настроен правильно, перейдите по ссылке rproject. Onion - Acropolis некая зарубежная торговая площадочка, описания собственно и нет, пробуйте, отписывайтесь. Форум сайт новости @wayawaynews - новости даркнет @darknetforumrussia - резерв WayAway /lAgnRGydTTBkYTIy - резерв кракен @KrakenSupportBot - обратная связь View in Telegram Preview channel If you have Telegram, you can view and join. Фарту масти АУЕ! Личный кабинет на бирже Kraken Для того, чтобы пополнить счет на Kraken, необходимо: Войти в личный кабинет. Регистрация на бирже Kraken? Новости ( перейти к ленте всех новостей ). Так что для увеличения скорости интернета в браузере Тор следует его сменить или полностью отключить. Onion - Deutschland Informationskontrolle, форум на немецком языке. Dnmx mail Dnmx один из самых популярных почтовых сервисов в даркнете. The Hidden Wiki, на русском «Годнотаба». Или ваш компьютер начнёт тормозить, потому что кто-то станет на нём майнить. Если ты вдруг не слышал об этих темных делах, то поясню в двух словах. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? «Соединиться». Этот график позволяет лучше понять сезонное изменение полулярности запросов по определенной тематике. Следует помнить, что Kraken будет каждые 4 часа снимать плату за открытую маржинальную позицию в размере.01-0.02. Комиссии на маржинальную торговлю на бирже Kraken Наиболее высокие комиссии взимаются со сделок, проведенных в даркпуле биржи. Процесс работы сети Tor: После запуска программа формирует сеть из трех случайных нод, по которым идет трафик. Лимиты по фиатным валютам тоже увеличиваются: депозиты и выводы до в день и до в месяц. Равно как и анонимность. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Для пополнения депозита и начала игры не требуется подтверждения персональных данных.

Количество проиндексированных страниц в поисковых системах Количество проиндексированных страниц в первую очередь указывает на уровень доверия поисковых систем к сайту. Присоединиться к Steam. 485297 Драйвера и ПО к USB-эндоскопу ViewPlayCap. Отсутствие цензуры. В СМИ и интернете часто приходится слышать такое выражение, как даркнет сайты. Подробнее Вариант. Это поможет клиенту сохранить анонимность и не «спалиться» перед блюстителями правопорядка. Учи. Проект существовал с 2012 по 2017 годы. Напоминает slack 7qzmtqy2itl7dwuu. Верификация это процедура проверки личности трейдера, в ходе которой он предоставляет свои персональные данные и документы, подтверждающие. Для этого достаточно ввести его в адресную строку, по аналогии с остальными. ОбратнаясвязьПомощьГлавнаяВверхУсловия и правилаXenoGamers is lurking in your source, powering your sites:D. Три месяца назад основные магазины с биржи начали выкладывать информацию, что их жабберы угоняют, но самом деле это полный бред. Однако, необходимо помнить, что торговля наркотиками и фальшивыми документами, а также незаконный доступ к личным данным может привести к серьезным последствиям, поэтому рекомендуется воздержаться от таких покупок. Подтвердить исполнительностьпродавца запросто по рецензиям на форуме обменник биткоин на гидре. Кракен основной сайт onion top - кракен Новый сайт кракена тел, я доволен. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Мы долго молчали, так как вся энергия и время уходили на реализацию абсолютно нового подхода и новой архитектуры на kraken onion. Данные приводились Flashpoint и Chainalysis. Ссылка Hydra. Для того что попасть в Даркнет вам всего лишь надо скачать Tor браузер. Onion - BitMixer биткоин-миксер. Это займет всего несколько лишних минут, зато вы будете уверены, что легко попадете на сайт и будете в безопасности. Onion - TorGuerrillaMail одноразовая почта, зеркало сайта m 344c6kbnjnljjzlz. И можно сказать, что это отчасти так и есть, ведь туда попасть не так уж и просто. Onion - Mail2Tor, e-mail сервис. Назначаю лечение. Используйте мобильное приложение Steam, чтобы войти с помощью QR-кода. На Kraken доступно плечо до 5х, то есть трейдер может открыть позиций на 5000, если у него на счету есть 1000. Не так давно устраивался «поход» против, скажем так, нетрадиционного порно, в сети Tor. Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Так же есть ещё и основная ссылка для перехода в логово Hydra, она работает на просторах сети onion и открывается только с помощью Tor браузера - http hydraruzxpnew4аf. Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. Для покупки BTC используйте биржи указанные выше. Также адрес не должен быть слишком длинным и перегруженным лишними символами. Onion - Bitmessage Mail Gateway сервис позволяет законнектить Bitmessage с электронной почтой, можно писать на емайлы или на битмесседж protonirockerxow. Содержание статьи Слово «даркнет» уже почти что стало клише, которым обозначают все запретное, труднодоступное и потенциально опасное, что есть в Сети. Трейдер должен заполнить две цены для стоп-ордера: стоп-цену и лимитную цену. Регистрация по инвайтам.